拖累特高压板块集体重挫(国电南瑞vs许继电气)

作者/星空下的锅包肉

编辑/菠菜的星空

排版/星空下的竹笋

特高压,曾经历过爆炒,也经历过沉寂。直到近几年,再度重启。

十四五期间(2021-2025年),国网规划,将建设特高压工程24交14直,总投资规模高达3800亿。特高压大时代来了。

来源:中国能源报

这么多钱砸向哪了呢?毫无疑问,必有部分砸向许继电气(000400)、平高电气(600312)。

这俩公司都是国网旗下,生产特高压关键设备的子公司,在各自的细分赛道,数一数二。

都说背靠大树好乘凉,那么许继和平高,这对兄弟,谁能拿下更大的市场?

一、许继电气,更赚钱的板块

许继和平高,虽是同根生,但主业完全不同。前者主要面向直流特高压,生产换流阀。后者主要面向交流特高压,生产GIS(Gas Insulated Switchgear,即气体绝缘开关设备)。

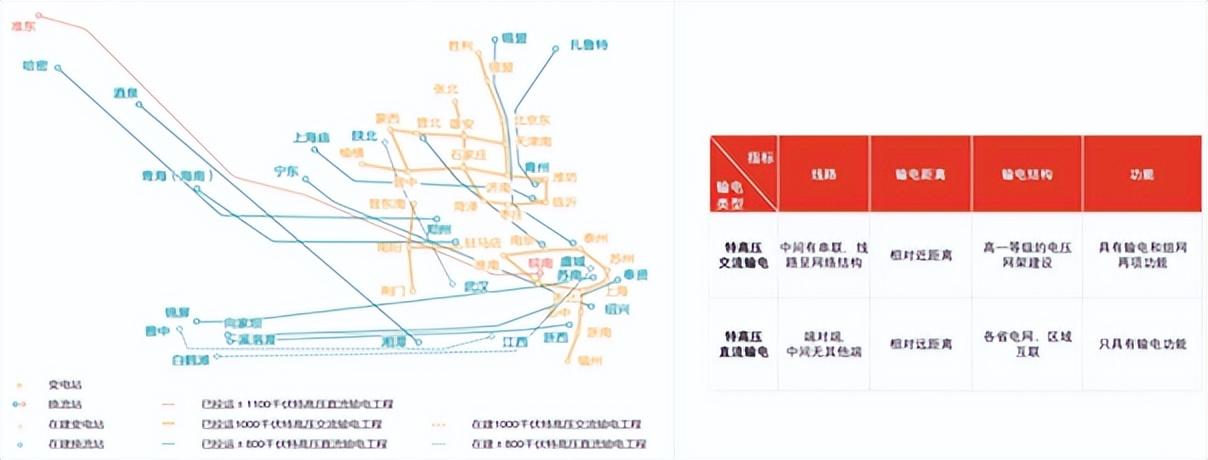

先解释一下。所谓特高压,是指电压等级在800-1000千伏以上的电网(常规电网110-220千伏)。特高压是为了实现电力远距离传输而诞生的产物,具体又可分为直流、交流两种。

直流特高压,就是直流输电,效率高、距离远。缺点是只能点到点,不能组网。而交流特高压则恰好相反(二者在经济层面、技术层面还有更多区别,不详细展开)。

这就好比,一个是坐飞机输电,且还是直达的。一个是坐高铁,虽然慢,但是中途可以换站。二者各有利弊,至少目前谁也取代不了谁。

1►许继电气,换流阀龙头

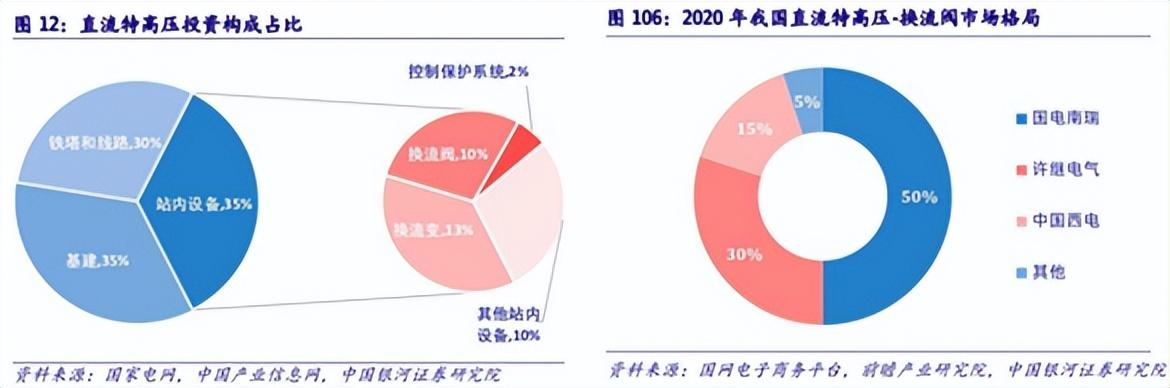

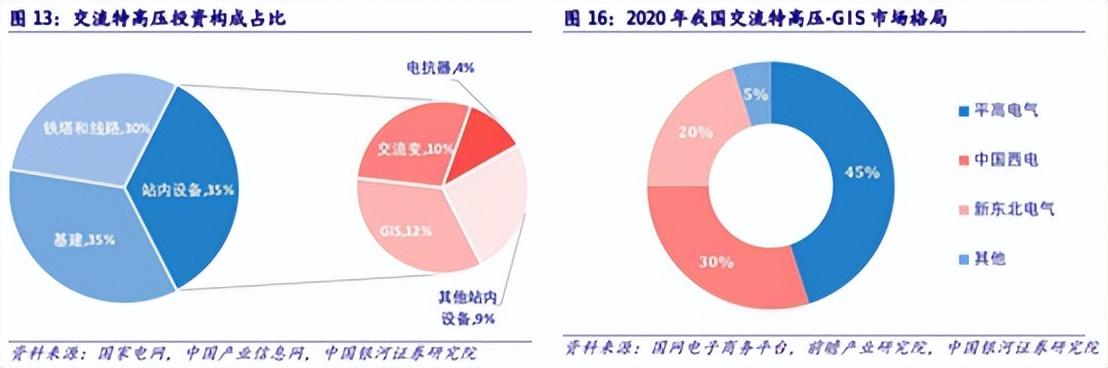

如上图(左)所示,直流特高压端到端的站点,叫做换流站,负责直流交流转换。其核心设备就是许继电气生产的换流阀,约占整个直流特高压总成本10%。

在换流阀赛道,许继电气市占率高达30%(2020年数据),仅次于国电南瑞。

2►平高电气,GIS龙头

交流特高压端到端的站点是变电站。而平高电气生产的GIS,正是变电站的主要设备之一。简单理解,GIS就是一种采用气体作为绝缘介质的封闭开关,在整个交流特高压系统中的成本占比,大概也在10%左右。

在GIS市场,平高电气的地位,甚至要超过换流阀赛道的许继。平高电气市占率高达45%,是绝对的龙头(2020年数据)。

3►换流阀VS GIS,利润比较

虽然许继电气和平高电气,都在各自的赛道独自美丽。但是放在同一个平台比较来看,平高的盈利能力,明显不如许继电气。

这对兄弟背后都有国网的扶持,资源禀赋大体相同。2021年,国网及其所属企业贡献的营收,占许继电气50%,占平高电气58%。

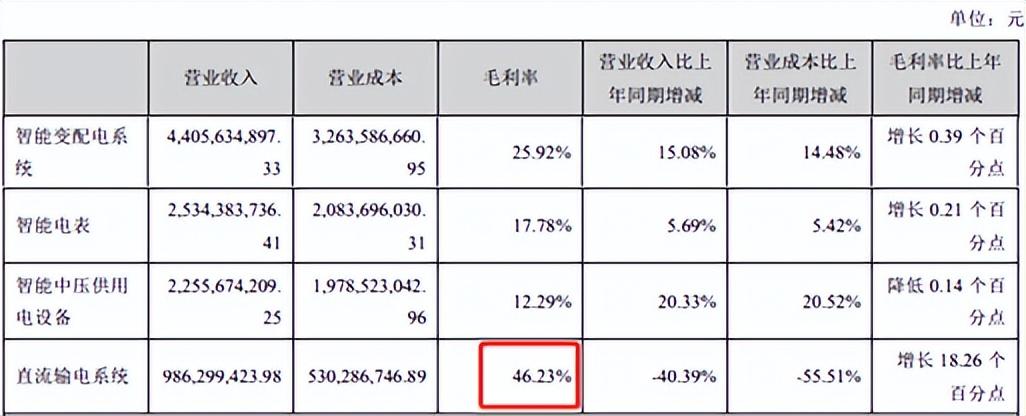

但是2021年,许继电气的直流输电系统毛利率可达46.23%。而平高电气高压板块毛利率,只有16.82%,相差巨大。

来源:许继电气2021年年报

来源:平高电气2021年年报

显然,在特高压领域,许继电气做的是更赚钱的生意。

二、平高电气,更受宠的生意

如前所说,在平高面前,许继的盈利能力占了上风。不过,特高压行业受政策影响严重。而十四五规划,明显偏向平高。

1►销量维度

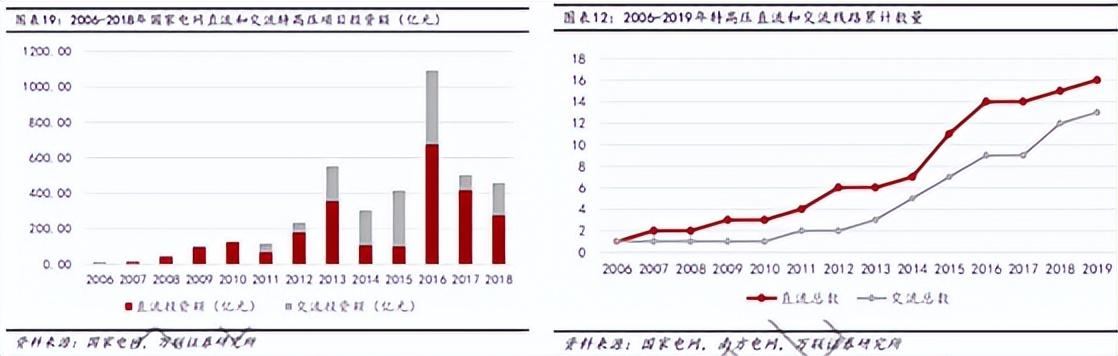

拉出过去几年的数据来看,在大多数年份,直流特高压的投资额和线路数量,都高于交流特高压。

2017-2018年,直流投资额更高

不过十四五期间,特高压工程将建设24交14直。按此规划,至少到2025年,平高电气生产的GIS,都将比许继电气生产的换流阀,有更大的市场需求。

当然,这个需求仅代表销量,未考虑价格。但却足以表明,平高电气这几年,会有更大的成长弹性。

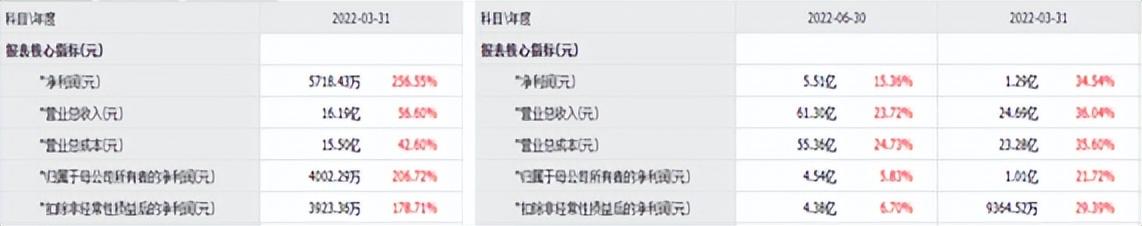

从数据来看,2022年一季度,平高电气营收同比增长了56.6%。而许继电气同比涨幅只有36%。到二季度,进一步下滑至16.60%。其中,直流输电系统业务板块,营收规模已从2021年上半年的4.4亿,下滑到了2022年上半年的3.06亿。

来源:同花顺,平高电气(左)许继电气(右)

许继电气与平高电气之间,市场需求的差异,已经逐渐反映在了财报上。

2►业绩维度

另外,不知是因为规模效应,导致生产成本下降。还是因为需求增加,导致销售价格上涨。平高电气的毛利率也有了明显改善。

2022年一季度,平高电气毛利率已从上一年的13.72%,增长至16.19%。这个盈利水平,甚至已经超过了许继电气一季度的综合毛利率15.37%。

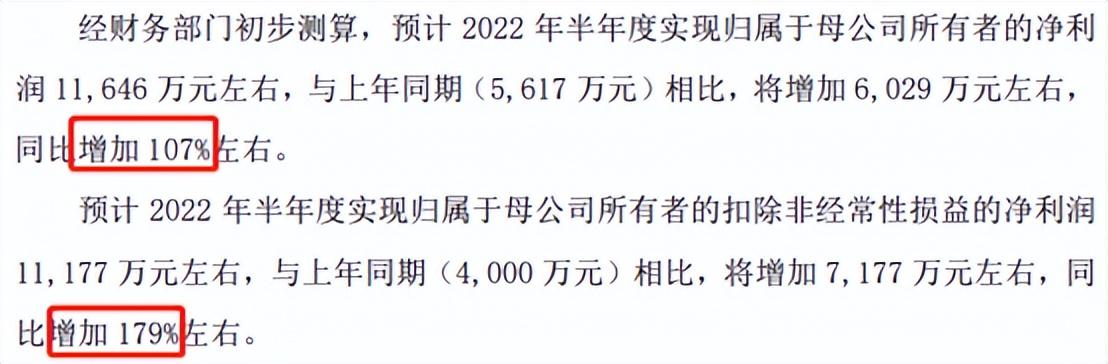

虽然平高电气还没有出半年报,但根据业绩预告,归母净利润、扣非归母净利润分别同比增长107%、179%。

来源:平高电气2022年中报业绩预告

反观许继电气,净利润仅同比增长2.05%。兄弟之间,差异明显。

三、政策影响太大,谨防站错队的代价

许继电气和平高电气,都是国网旗下,承接部分特高压关键设备研发生产的主体。二者各司其职,背靠国网,在行业内双双领先。

总体来说,许继电气站在了一个更赚钱的板块上。但未来几年的规划导向,明显偏向于平高电气。

不过,8月3日,国家电网公司宣布,年内将再开工建设四交四直特高压工程,加快推进一交五直等特高压工程前期工作。

照此推进,短期内,许继的特高压业务,或也有望重回增长轨道。

但说实话,看到这个消息我是很懵的。一会儿24交14直,一会儿4交4直,一会儿1交5直,看不懂。

不过这也说明了一个问题,特高压领域,虽然增量可观,但这项确定性的市场前景,受政策影响太大。恐怕,要时刻提防站错队的代价。

当然,许继电气和平高电气,都不只是单一的特高压设备公司。

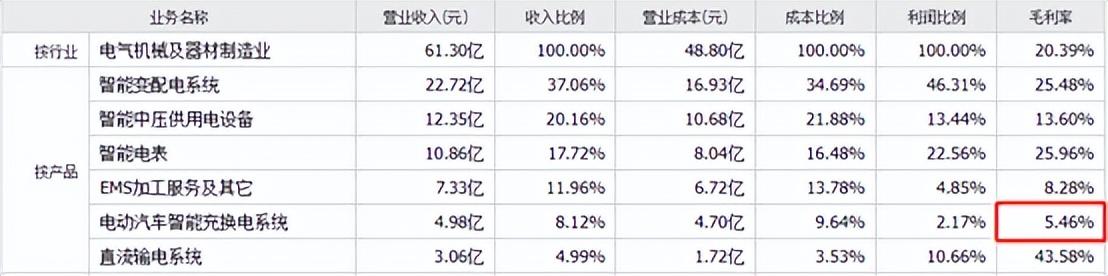

许继电气在智能电网、电动汽车充换电等领域都有一定的成绩。其中电动汽车智能充换电系统正站在新能源的风口上,备受期待。可惜,这个行业壁垒低竞争大,板块毛利率只有5.46%。想要扛起许继电气业绩增长的大旗,怕是很难。

来源:同花顺-许继电气2022年半年报

至于平高电气,则在坚定不移的实施国际化战略。国际业务板块甚至成了其主营业务中的一大卖点。但是2021年,该板块毛利率-58.83%。

疫情之下,国际业务规模越做越小,亏损越来越大。

来源:同花顺-平高电气2021年年报

离开了国网,双子星都长不大。

注:本文不构成任何投资建议。股市有风险,入市需谨慎。没有买卖就没有伤害。